✕

百利好环球

财务

打开

玉米为何独抗跌势?CBOT持仓数据揭露资金真实意图!

智昇 资讯

2025-04-22 09:59:13

周二(4月22日),芝加哥期货交易所(CBOT)谷物期货市场呈现分化走势,市场情绪受到美国国内种植进度、出口需求以及外部宏观因素的共同驱动。CBOT七月玉米期货(CN25)收盘微跌0.25美分至4.90美元/蒲式耳,七月大豆期货(SN25)下跌6.25美分至10.41-1/2美元/蒲式耳,七月小麦期货(WN25)重挫10美分至5.52-1/4美元/蒲式耳。豆粕和豆油市场同样表现不一,五月豆粕期货(SMK25)下跌2.80美元至292.80美元/短吨,而豆油市场因基金增持净多头展现一定韧性。

最新持仓数据显示,商品基金在玉米、大豆、小麦和豆粕上增加净空头,反映市场对短期价格上行信心不足,豆油则因全球植物油需求预期获得支撑。美国农业部(USDA)报告显示,玉米和大豆种植进度超预期,出口检验数据强劲,但农民因低价惜售,现货市场活跃度有限。外部环境中,特朗普近期对美联储的批评加剧了市场避险情绪,叠加中西部降雨影响种植,谷物期货市场短期波动加剧。本文将基于最新持仓变动、基差动态及国际交易情况,分析市场情绪并展望未来走势。

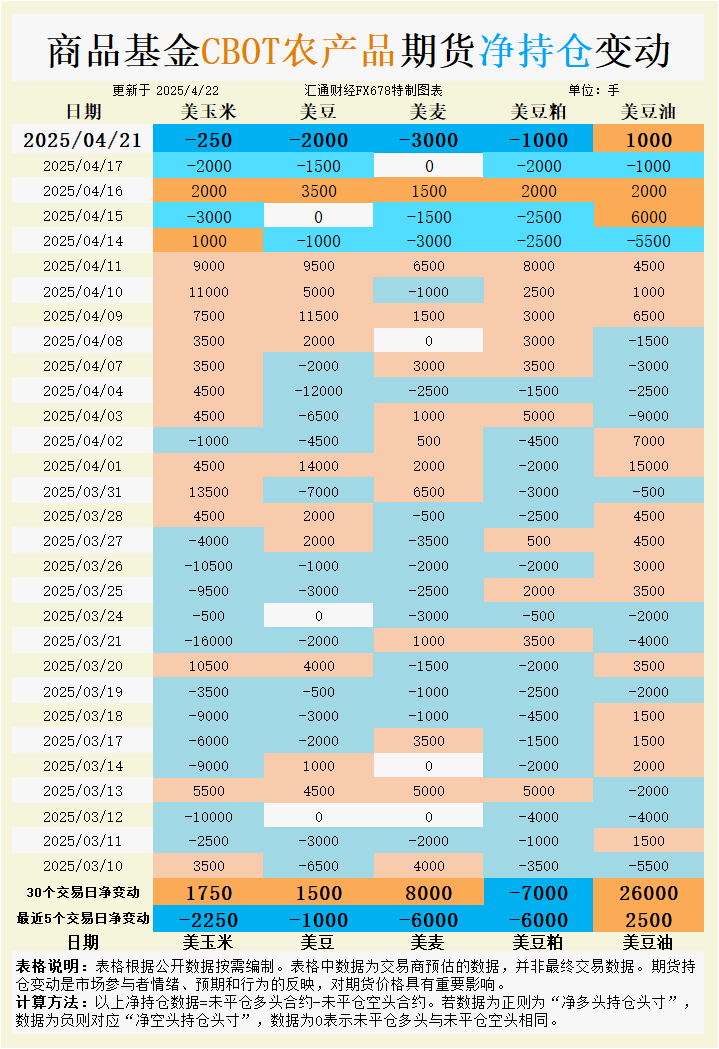

根据观察,海外交易商估算的结果显示:

2025年4月21日当日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

具体变动数据见图表。

小麦:出口需求疲软与种植前景施压

小麦市场情绪偏空,七月小麦期货(WN25)周一重挫10美分,收于5.52-1/4美元/蒲式耳,反映市场对出口需求低迷及供应压力的担忧。USDA数据显示,截至4月20日当周,美国小麦出口检验量为51.03万吨,超出市场预期(20万-45万吨),但整体需求仍受限。国际市场上,叙利亚和约旦分别发布10万吨和12万吨的软质磨粉小麦采购招标,截止日期分别为4月21日和4月22日,显示中东地区需求存在,但难以抵消俄乌局势带来的供应竞争压力。

持仓方面,商品基金4月21日增加3000手小麦净空头,过去5个交易日净空头增加6000手,表明投机资金对价格上行信心不足。基差动态显示,美国南部平原硬红冬小麦现货基差保持稳定,但堪萨斯城五月硬红冬小麦期货(KWK25)下跌5.75美分至5.51-3/4美元/蒲式耳,农民因低价惜售进一步限制现货交易活跃度。基本面看,美国平原地区近期干旱引发对冬小麦收成的担忧,但周末降雨缓解部分压力,USDA预计冬小麦优良率维持47%。未来,小麦价格可能继续承压,短期内或在5.50美元/蒲式耳附近震荡,若出口需求未见显著改善,下行风险将加剧。

大豆:避险情绪与供应预期主导

大豆市场受外部宏观因素影响显著,七月大豆期货(SN25)周一收跌6.25美分至10.41-1/2美元/蒲式耳,盘中一度触及2月底以来高点,但特朗普对美联储的批评引发避险情绪,导致价格回落。USDA报告显示,截至4月20日,美国大豆种植进度达8%,高于五年均值5%,但中西部周末降雨可能延缓后续工作。出口方面,最新一周大豆出口检验量为55.09万吨,符合市场预期(40万-75万吨),但农民因期货价格低迷惜售, gulf地区四月装船CIF大豆驳船基差稳定在78美分(五月期货SK25),五月装船基差为77美分,FOB出口溢价分别为94美分和89美分,显示现货市场供需平衡。

持仓数据显示,4月21日商品基金增加2000手大豆净空头,过去5个交易日净空头增加1000手,反映市场对短期价格上行空间的谨慎态度。然而,过去30个交易日净多头增加1500手,暗示中长期看多情绪仍存。伊朗SLAL发布12万吨豆粕采购招标(截止4月21日),显示全球饲料需求稳定,但南美丰产预期可能限制大豆价格上行。未来,大豆期货或在10.30-10.50美元/蒲式耳区间震荡,若宏观避险情绪持续,短期下行压力将加大。

豆油:全球需求支撑下韧性显现

豆油市场展现相对韧性,尽管整体谷物市场情绪偏弱。商品基金4月21日增加1000手豆油净多头,过去5个交易日净多头增加2500手,过去30个交易日净多头激增26000手,反映市场对全球植物油需求的乐观预期。基本面上,豆油价格受到印尼限制使用过的食用油出口的潜在影响支撑,该政策可能收紧全球生物燃料原料供应。此外,美国国内压榨利润改善,部分加工厂计划恢复满负荷生产,可能进一步支撑豆油供应预期。

基差方面,豆油现货市场基差变动有限,显示需求稳定。相比之下,CBOT五月豆粕期货(SMK25)下跌2.80美元至292.80美元/短吨,反映豆粕市场情绪疲弱,豆油的相对强势更为突出。国际市场上,伊朗12万吨豆粕招标可能间接提振豆油需求,因压榨活动增加将释放更多副产品。未来,豆油价格有望在当前水平附近企稳,若全球植物油供应紧张加剧,或进一步推升价格,但需警惕宏观风险对整体商品市场的拖累。

豆粕:供应充裕与需求疲软施压

豆粕市场延续弱势,五月豆粕期货(SMK25)周一收跌2.80美元至292.80美元/短吨,七月合约(SMN25)下跌2.90美元至300.20美元/短吨。基本面看,美国国内豆粕库存充足,部分压榨厂因维修减产,但整体供应压力未减。USDA数据显示,美国大豆压榨利润近期改善,加工厂可能在未来几周恢复产能,进一步增加豆粕供应。基差方面,中西部卡车和铁路豆粕基差报价平稳,但需求疲软拖累价格。

持仓数据显示,4月21日商品基金增加1000手豆粕净空头,过去5个交易日净空头增加6000手,过去30个交易日净空头增加7000手,反映市场对豆粕价格的悲观预期。伊朗SLAL的12万吨豆粕招标显示全球饲料需求存在,但难以抵消美国国内供应宽松的压力。ADM Investor Services分析师Mark Soderberg指出,豆粕价格承压源于供应充裕和需求增长未超预期。未来,豆粕价格可能继续在290-300美元/短吨区间低位徘徊,若压榨产能全面恢复,下行风险将进一步加大。

玉米:需求强劲与种植进度博弈

玉米市场表现相对平稳,七月玉米期货(CN25)周一微跌0.25美分至4.90美元/蒲式耳,价格维持在近期交易区间。USDA报告显示,截至4月20日,美国玉米种植进度达12%,高于五年均值10%,但中西部降雨可能延缓后续工作。出口方面,最新一周玉米出口检验量达170.28万吨,超出市场预期(120万-165.5万吨),显示美国玉米在全球市场竞争力较强。Soderberg指出,玉米出口需求旺盛将支撑价格并减少未来库存压力。基差动态显示, gulf地区四月装船CIF玉米驳船基差较上周四下跌2美分至71美分(五月期货CK25),FOB出口溢价稳定在86美分,反映现货市场供需平稳。

持仓方面,4月21日商品基金增加250手玉米净空头,过去5个交易日净空头增加2250手,但过去30个交易日净多头增加1750手,显示短期看空与中长期看多并存。伊朗SLAL的12万吨饲料玉米招标(截止4月21日)进一步佐证全球需求。未来,玉米价格或在4.85-5.00美元/蒲式耳区间震荡,若出口需求持续强劲,价格有望温和上行。

未来趋势展望

CBOT谷物期货市场短期内可能延续分化走势,市场情绪受美国种植进度、出口需求及宏观避险因素的共同影响。小麦市场因出口竞争和供应压力承压,价格或在5.50美元/蒲式耳附近低位震荡,下行风险需警惕。大豆市场受宏观避险情绪拖累,短期或在10.30-10.50美元/蒲式耳区间整理,中长期看多情绪仍存。豆油因全球植物油需求支撑展现韧性,价格有望企稳甚至温和上行,但需关注宏观风险。豆粕市场受供应宽松和需求疲软压制,价格可能在290-300美元/短吨低位徘徊。玉米市场在强劲出口需求支撑下表现平稳,价格或在4.85-5.00美元/蒲式耳区间波动,具备一定上行潜力。交易者需密切关注USDA后续报告、国际招标动态及天气变化,以把握市场方向。

最新持仓数据显示,商品基金在玉米、大豆、小麦和豆粕上增加净空头,反映市场对短期价格上行信心不足,豆油则因全球植物油需求预期获得支撑。美国农业部(USDA)报告显示,玉米和大豆种植进度超预期,出口检验数据强劲,但农民因低价惜售,现货市场活跃度有限。外部环境中,特朗普近期对美联储的批评加剧了市场避险情绪,叠加中西部降雨影响种植,谷物期货市场短期波动加剧。本文将基于最新持仓变动、基差动态及国际交易情况,分析市场情绪并展望未来走势。

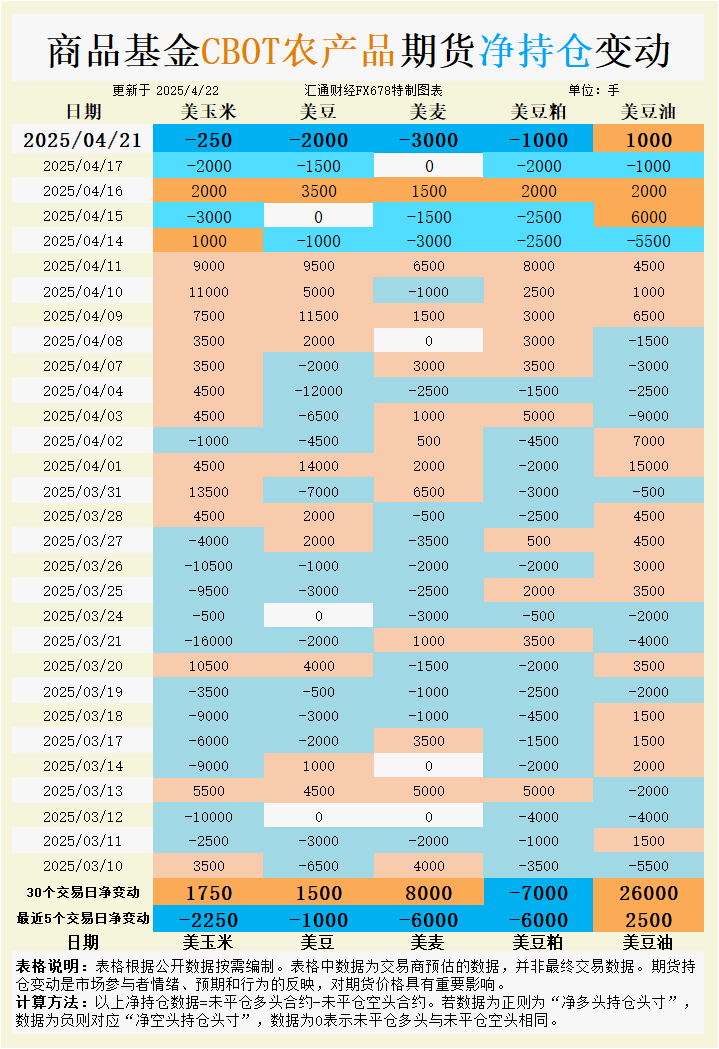

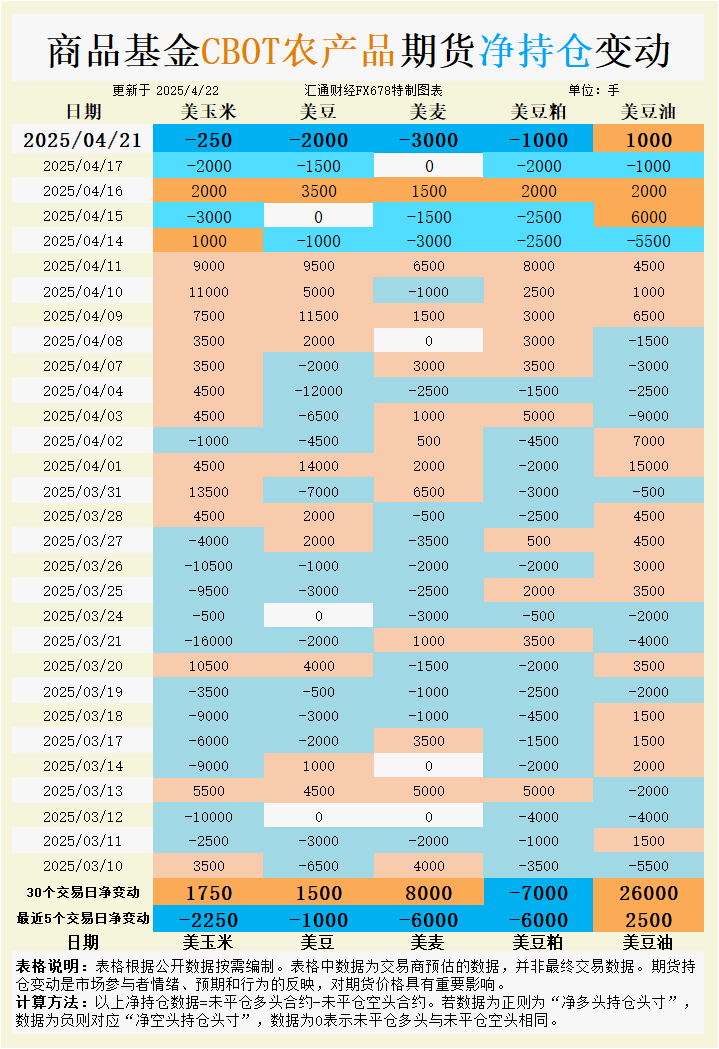

根据观察,海外交易商估算的结果显示:

2025年4月21日当日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

具体变动数据见图表。

小麦:出口需求疲软与种植前景施压

小麦市场情绪偏空,七月小麦期货(WN25)周一重挫10美分,收于5.52-1/4美元/蒲式耳,反映市场对出口需求低迷及供应压力的担忧。USDA数据显示,截至4月20日当周,美国小麦出口检验量为51.03万吨,超出市场预期(20万-45万吨),但整体需求仍受限。国际市场上,叙利亚和约旦分别发布10万吨和12万吨的软质磨粉小麦采购招标,截止日期分别为4月21日和4月22日,显示中东地区需求存在,但难以抵消俄乌局势带来的供应竞争压力。

持仓方面,商品基金4月21日增加3000手小麦净空头,过去5个交易日净空头增加6000手,表明投机资金对价格上行信心不足。基差动态显示,美国南部平原硬红冬小麦现货基差保持稳定,但堪萨斯城五月硬红冬小麦期货(KWK25)下跌5.75美分至5.51-3/4美元/蒲式耳,农民因低价惜售进一步限制现货交易活跃度。基本面看,美国平原地区近期干旱引发对冬小麦收成的担忧,但周末降雨缓解部分压力,USDA预计冬小麦优良率维持47%。未来,小麦价格可能继续承压,短期内或在5.50美元/蒲式耳附近震荡,若出口需求未见显著改善,下行风险将加剧。

大豆:避险情绪与供应预期主导

大豆市场受外部宏观因素影响显著,七月大豆期货(SN25)周一收跌6.25美分至10.41-1/2美元/蒲式耳,盘中一度触及2月底以来高点,但特朗普对美联储的批评引发避险情绪,导致价格回落。USDA报告显示,截至4月20日,美国大豆种植进度达8%,高于五年均值5%,但中西部周末降雨可能延缓后续工作。出口方面,最新一周大豆出口检验量为55.09万吨,符合市场预期(40万-75万吨),但农民因期货价格低迷惜售, gulf地区四月装船CIF大豆驳船基差稳定在78美分(五月期货SK25),五月装船基差为77美分,FOB出口溢价分别为94美分和89美分,显示现货市场供需平衡。

持仓数据显示,4月21日商品基金增加2000手大豆净空头,过去5个交易日净空头增加1000手,反映市场对短期价格上行空间的谨慎态度。然而,过去30个交易日净多头增加1500手,暗示中长期看多情绪仍存。伊朗SLAL发布12万吨豆粕采购招标(截止4月21日),显示全球饲料需求稳定,但南美丰产预期可能限制大豆价格上行。未来,大豆期货或在10.30-10.50美元/蒲式耳区间震荡,若宏观避险情绪持续,短期下行压力将加大。

豆油:全球需求支撑下韧性显现

豆油市场展现相对韧性,尽管整体谷物市场情绪偏弱。商品基金4月21日增加1000手豆油净多头,过去5个交易日净多头增加2500手,过去30个交易日净多头激增26000手,反映市场对全球植物油需求的乐观预期。基本面上,豆油价格受到印尼限制使用过的食用油出口的潜在影响支撑,该政策可能收紧全球生物燃料原料供应。此外,美国国内压榨利润改善,部分加工厂计划恢复满负荷生产,可能进一步支撑豆油供应预期。

基差方面,豆油现货市场基差变动有限,显示需求稳定。相比之下,CBOT五月豆粕期货(SMK25)下跌2.80美元至292.80美元/短吨,反映豆粕市场情绪疲弱,豆油的相对强势更为突出。国际市场上,伊朗12万吨豆粕招标可能间接提振豆油需求,因压榨活动增加将释放更多副产品。未来,豆油价格有望在当前水平附近企稳,若全球植物油供应紧张加剧,或进一步推升价格,但需警惕宏观风险对整体商品市场的拖累。

豆粕:供应充裕与需求疲软施压

豆粕市场延续弱势,五月豆粕期货(SMK25)周一收跌2.80美元至292.80美元/短吨,七月合约(SMN25)下跌2.90美元至300.20美元/短吨。基本面看,美国国内豆粕库存充足,部分压榨厂因维修减产,但整体供应压力未减。USDA数据显示,美国大豆压榨利润近期改善,加工厂可能在未来几周恢复产能,进一步增加豆粕供应。基差方面,中西部卡车和铁路豆粕基差报价平稳,但需求疲软拖累价格。

持仓数据显示,4月21日商品基金增加1000手豆粕净空头,过去5个交易日净空头增加6000手,过去30个交易日净空头增加7000手,反映市场对豆粕价格的悲观预期。伊朗SLAL的12万吨豆粕招标显示全球饲料需求存在,但难以抵消美国国内供应宽松的压力。ADM Investor Services分析师Mark Soderberg指出,豆粕价格承压源于供应充裕和需求增长未超预期。未来,豆粕价格可能继续在290-300美元/短吨区间低位徘徊,若压榨产能全面恢复,下行风险将进一步加大。

玉米:需求强劲与种植进度博弈

玉米市场表现相对平稳,七月玉米期货(CN25)周一微跌0.25美分至4.90美元/蒲式耳,价格维持在近期交易区间。USDA报告显示,截至4月20日,美国玉米种植进度达12%,高于五年均值10%,但中西部降雨可能延缓后续工作。出口方面,最新一周玉米出口检验量达170.28万吨,超出市场预期(120万-165.5万吨),显示美国玉米在全球市场竞争力较强。Soderberg指出,玉米出口需求旺盛将支撑价格并减少未来库存压力。基差动态显示, gulf地区四月装船CIF玉米驳船基差较上周四下跌2美分至71美分(五月期货CK25),FOB出口溢价稳定在86美分,反映现货市场供需平稳。

持仓方面,4月21日商品基金增加250手玉米净空头,过去5个交易日净空头增加2250手,但过去30个交易日净多头增加1750手,显示短期看空与中长期看多并存。伊朗SLAL的12万吨饲料玉米招标(截止4月21日)进一步佐证全球需求。未来,玉米价格或在4.85-5.00美元/蒲式耳区间震荡,若出口需求持续强劲,价格有望温和上行。

未来趋势展望

CBOT谷物期货市场短期内可能延续分化走势,市场情绪受美国种植进度、出口需求及宏观避险因素的共同影响。小麦市场因出口竞争和供应压力承压,价格或在5.50美元/蒲式耳附近低位震荡,下行风险需警惕。大豆市场受宏观避险情绪拖累,短期或在10.30-10.50美元/蒲式耳区间整理,中长期看多情绪仍存。豆油因全球植物油需求支撑展现韧性,价格有望企稳甚至温和上行,但需关注宏观风险。豆粕市场受供应宽松和需求疲软压制,价格可能在290-300美元/短吨低位徘徊。玉米市场在强劲出口需求支撑下表现平稳,价格或在4.85-5.00美元/蒲式耳区间波动,具备一定上行潜力。交易者需密切关注USDA后续报告、国际招标动态及天气变化,以把握市场方向。

分享至:

下载APP

下载APP

智昇直播

智昇直播