机构预测:这三大因素推动,美债领跑时刻即将到来

智昇 资讯

2024-06-06 17:39:51

截至2024年,美国债券持有者的体验一直是期待落空。早在去年12月,美联储主席杰罗姆·鲍威尔就曾明确暗示,期待已久的政策转向即将到来,美联储很快将开始降息。

然而,由于美国通胀的持续存在,这一进程被推迟。与此同时,非美国发达市场债券表现优异,因其他地区的经济增长放缓和通胀指标趋缓。利差已达到极端水平,市场普遍认为这种状态将持续。海外机构认为,当市场共识被打破时,美国债券的表现将迎来一段优于市场的时期。

当然,推动这一转变需要有催化剂。以下是三大可能的推动因素。

一:美国核心通胀持续下降

4月美国核心消费者价格通胀率降至三年来的最低水平,并出现自去年10月以来的首次月度下降。我们有充分理由相信,核心服务和商品通胀将继续呈现下降趋势。

核心服务通胀的一个重要组成部分是业主等效租金(OER),即计算房产所有者居住在自己房产中的租金。这虽然不是房主实际支付的金额,但它影响通胀数据,从而影响货币政策。

领先指标显示OER应继续下降:图1显示了新的租户重复租金(NTRR)指数,该指数基于最近搬家的租户租赁情况,通常领先于整体平均租金的变化。

核心商品的价格仍远高于实际投入成本通胀一致的水平。因此,任何需求放缓都应支持持续的通胀下降,从而为美联储提供更多降息空间。

二:美国消费者在压力下崩溃

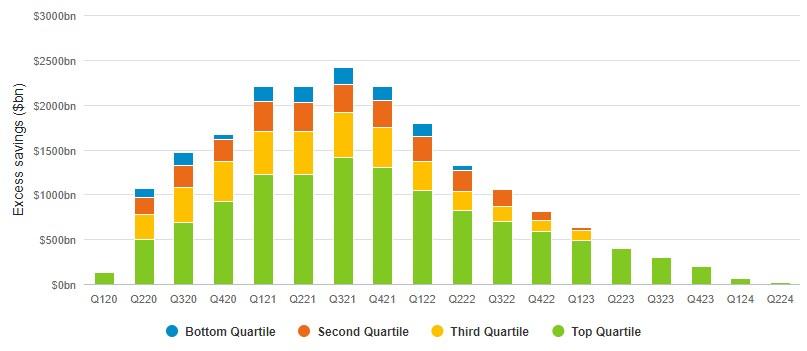

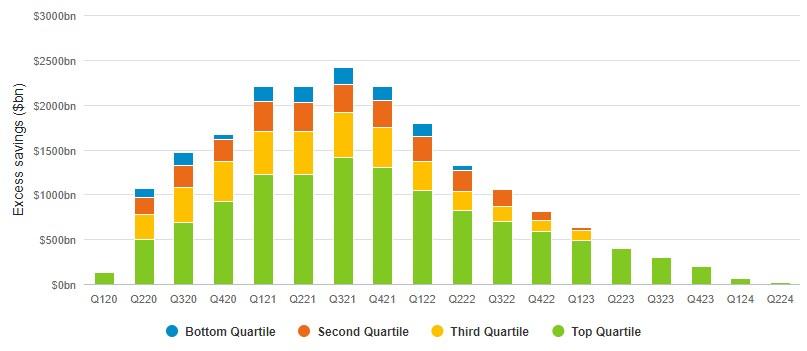

在我们看来,需求放缓只是时间问题。能够继续以疫情以来的方式消费的美国人比例正在缩小。低收入消费者的压力众所周知,但中等收入群体的实际收入增长仅为2023年的25%,并且其过剩储蓄减少,生活成本压力持续增加。

随着成本上升的压力,越来越多的人开始从事多份工作以维持生活,但这种情况不能无限持续下去。

三:劳动力市场转变(证明其不如预期强劲)

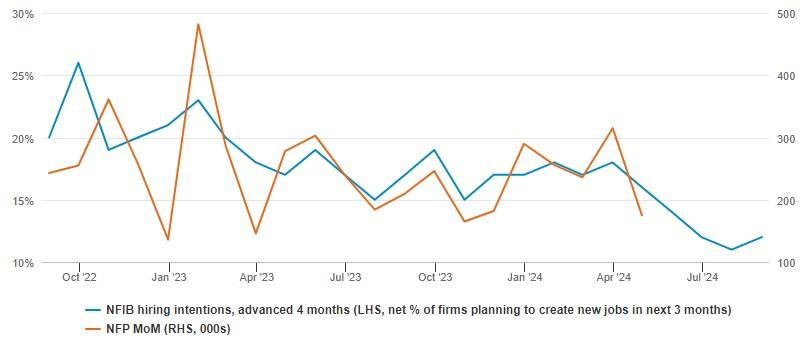

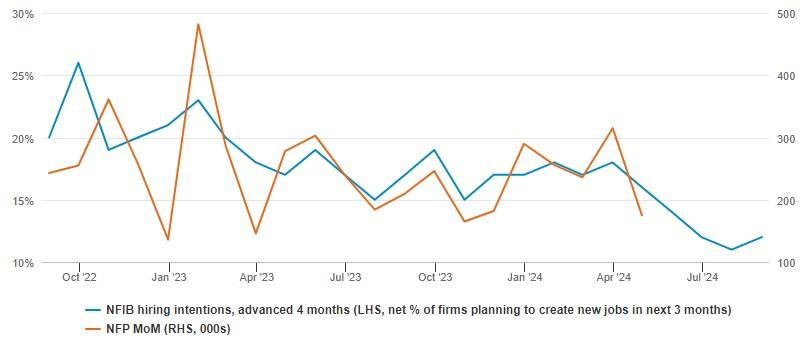

尽管最近的就业数据大多超出预期,但就业增长的领先指标现在指向放缓。这些指标包括全国独立企业联合会(NFIB)的就业意向调查,尽管最近有小幅上升,但该指标已在六个月前开始呈下降趋势,此外还有离职率(自愿离职的员工)。

最近在非农就业数据中反映出的就业强劲主要集中在非周期性部门,如教育、政府就业和部分医疗保健。其他大多数部门的就业基本持平或在减少。

兼职就业相对于全职就业的比例急剧上升。这一变化的速度类似于2001年和2007年的情况,历史上这往往预示着更广泛的就业放缓。

利率过于紧缩

机构认为,中性实际政策利率远低于当前水平。随着通胀下降和实际政策利率变得更加紧缩,美联储将需要以比市场目前预期更快的速度进行降息。除非增长和就业市场前景出现意外冲击,否则通胀下降的速度将决定降息的速度。

尽管降息周期的开始可能已经拖延,但预期当前市场共识被打破的理由却越来越强。高质量的美国债券在这一转变发生时应表现良好。

然而,由于美国通胀的持续存在,这一进程被推迟。与此同时,非美国发达市场债券表现优异,因其他地区的经济增长放缓和通胀指标趋缓。利差已达到极端水平,市场普遍认为这种状态将持续。海外机构认为,当市场共识被打破时,美国债券的表现将迎来一段优于市场的时期。

当然,推动这一转变需要有催化剂。以下是三大可能的推动因素。

一:美国核心通胀持续下降

4月美国核心消费者价格通胀率降至三年来的最低水平,并出现自去年10月以来的首次月度下降。我们有充分理由相信,核心服务和商品通胀将继续呈现下降趋势。

核心服务通胀的一个重要组成部分是业主等效租金(OER),即计算房产所有者居住在自己房产中的租金。这虽然不是房主实际支付的金额,但它影响通胀数据,从而影响货币政策。

领先指标显示OER应继续下降:图1显示了新的租户重复租金(NTRR)指数,该指数基于最近搬家的租户租赁情况,通常领先于整体平均租金的变化。

核心商品的价格仍远高于实际投入成本通胀一致的水平。因此,任何需求放缓都应支持持续的通胀下降,从而为美联储提供更多降息空间。

二:美国消费者在压力下崩溃

在我们看来,需求放缓只是时间问题。能够继续以疫情以来的方式消费的美国人比例正在缩小。低收入消费者的压力众所周知,但中等收入群体的实际收入增长仅为2023年的25%,并且其过剩储蓄减少,生活成本压力持续增加。

随着成本上升的压力,越来越多的人开始从事多份工作以维持生活,但这种情况不能无限持续下去。

三:劳动力市场转变(证明其不如预期强劲)

尽管最近的就业数据大多超出预期,但就业增长的领先指标现在指向放缓。这些指标包括全国独立企业联合会(NFIB)的就业意向调查,尽管最近有小幅上升,但该指标已在六个月前开始呈下降趋势,此外还有离职率(自愿离职的员工)。

最近在非农就业数据中反映出的就业强劲主要集中在非周期性部门,如教育、政府就业和部分医疗保健。其他大多数部门的就业基本持平或在减少。

兼职就业相对于全职就业的比例急剧上升。这一变化的速度类似于2001年和2007年的情况,历史上这往往预示着更广泛的就业放缓。

利率过于紧缩

机构认为,中性实际政策利率远低于当前水平。随着通胀下降和实际政策利率变得更加紧缩,美联储将需要以比市场目前预期更快的速度进行降息。除非增长和就业市场前景出现意外冲击,否则通胀下降的速度将决定降息的速度。

尽管降息周期的开始可能已经拖延,但预期当前市场共识被打破的理由却越来越强。高质量的美国债券在这一转变发生时应表现良好。

分享至:

下载APP

下载APP

智昇直播

智昇直播